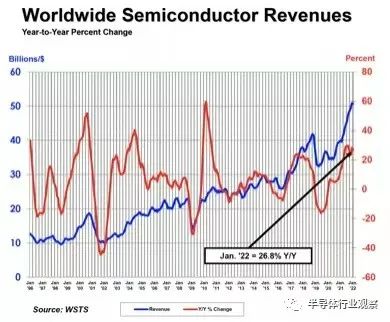

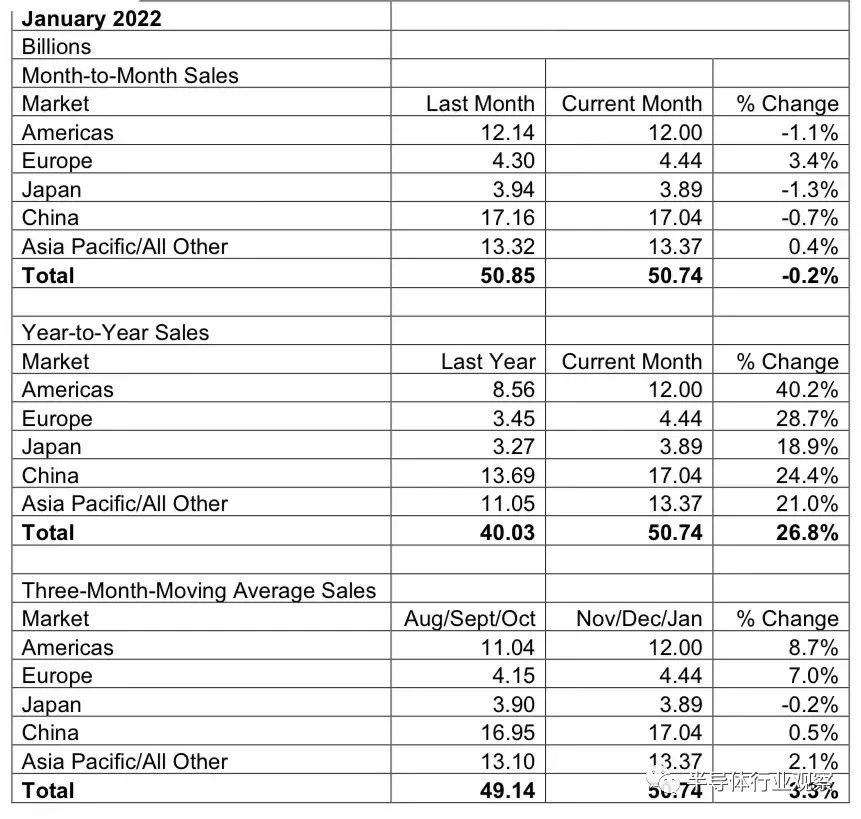

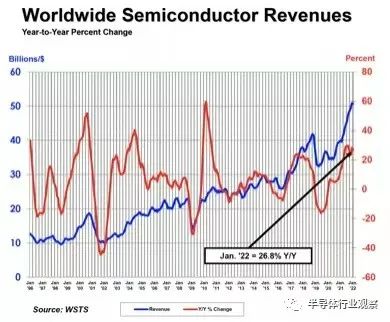

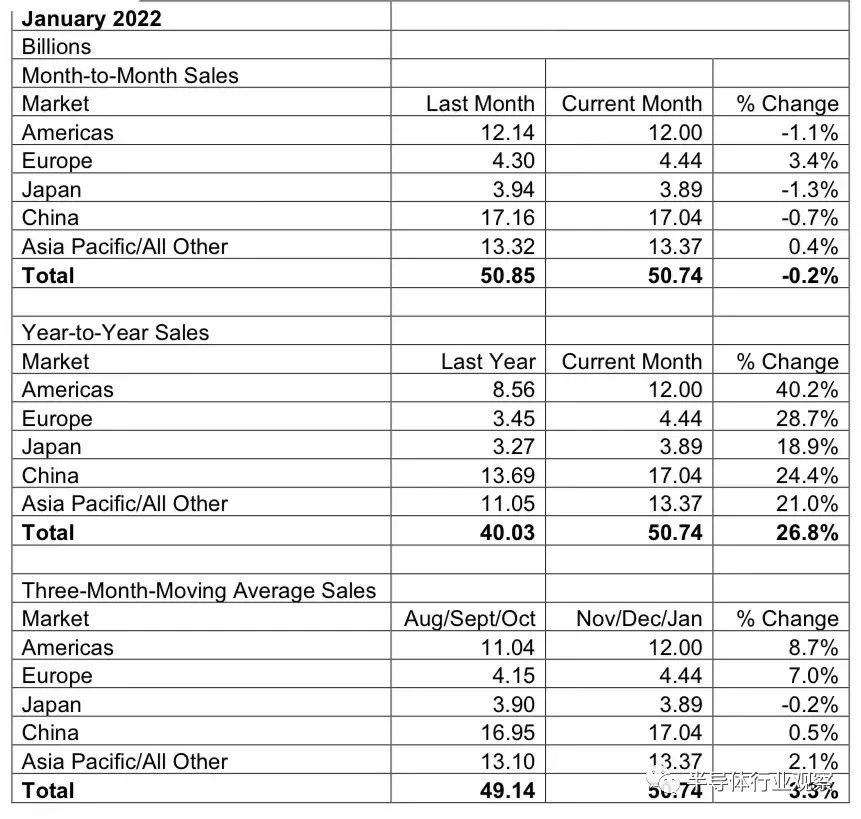

據SIA最新發(fā)布的半導體銷售數據,2022 年 1 月,全球半導體行業銷售額爲 507 億美元,比 2021 年 1 月的 400 億美元增長(cháng) 26.8%,比 2021 年12 月 的509 億美元下降 0.2%。

SIA 總裁兼首席執行官 John Neuffer 表示:“繼 2021 年創紀錄的銷售額和出貨量之後(hòu),全球半導體銷售額在 2022 年初保持強勁,在 1 月份達到有史以來第二高的月度銷售額。” “1月份全球銷售額連續第十個月同比增長(cháng)超過(guò)20%,1月份進(jìn)入美洲的銷售額同比增長(cháng)40.2%,領跑所有區域市場。”除了美洲的銷售額同比增長(cháng)外,與 2021 年 1 月相比,歐洲 (28.7%)、中國(guó) (24.4%)、亞太地區/所有其他地區 (21.0%) 和日本 (18.9%) 的銷售額也有所增長(cháng))。歐洲 (3.4%) 和亞太地區/所有其他 (0.4%) 的月度銷售額增長(cháng),但在中國(guó) (-0.7%)、美洲 (-1.1%) 和日本 (-1.3%) 略有下降.

SIA:中國(guó)大陸去年半導體銷售額達1925億美元,同比增27.1%

美國(guó)半導體行業協會(huì)日前發(fā)布數據顯示,2021年全球芯片銷售額達到創紀錄的5559億美元,同比增長(cháng)26.2%,并預測2022年將(jiāng)增長(cháng)8.8%。協會(huì)首席執行官JohnNeuffer在談到2022年預計的增長(cháng)放緩時(shí)表示:“需求增長(cháng)的趨勢仍然非常強烈。我們隻是不會(huì)像在疫情期間那樣(yàng)獲得這(zhè)種(zhǒng)刺激性效應。”該協會(huì)認爲,2020年的銷售額比上年增長(cháng)6.8%,而2021年是自2018年以來芯片銷量首次超過(guò)一萬億的一年。Neuffer指出,2021年全球售出了1.15萬億顆半導體器件,其中車規級芯片增幅最大。該領域的銷售額比上年增長(cháng)34%,達到264億美元,出貨量同比增長(cháng)了33%。SIA還(hái)表示,中國(guó)大陸仍然是全球最大的半導體市場,2021年銷售額總計1925億美元,增長(cháng)27.1%,歐洲(27.3%)、亞太地區/所有其他地區(25.9%)和日本(19.8%)的年銷售額也有所增長(cháng)。從區域來看,2021年美洲市場的銷售額增幅最大(27.4%)。

SIA:中國(guó)大陸芯片銷量大增,超越台灣,接近歐洲日本

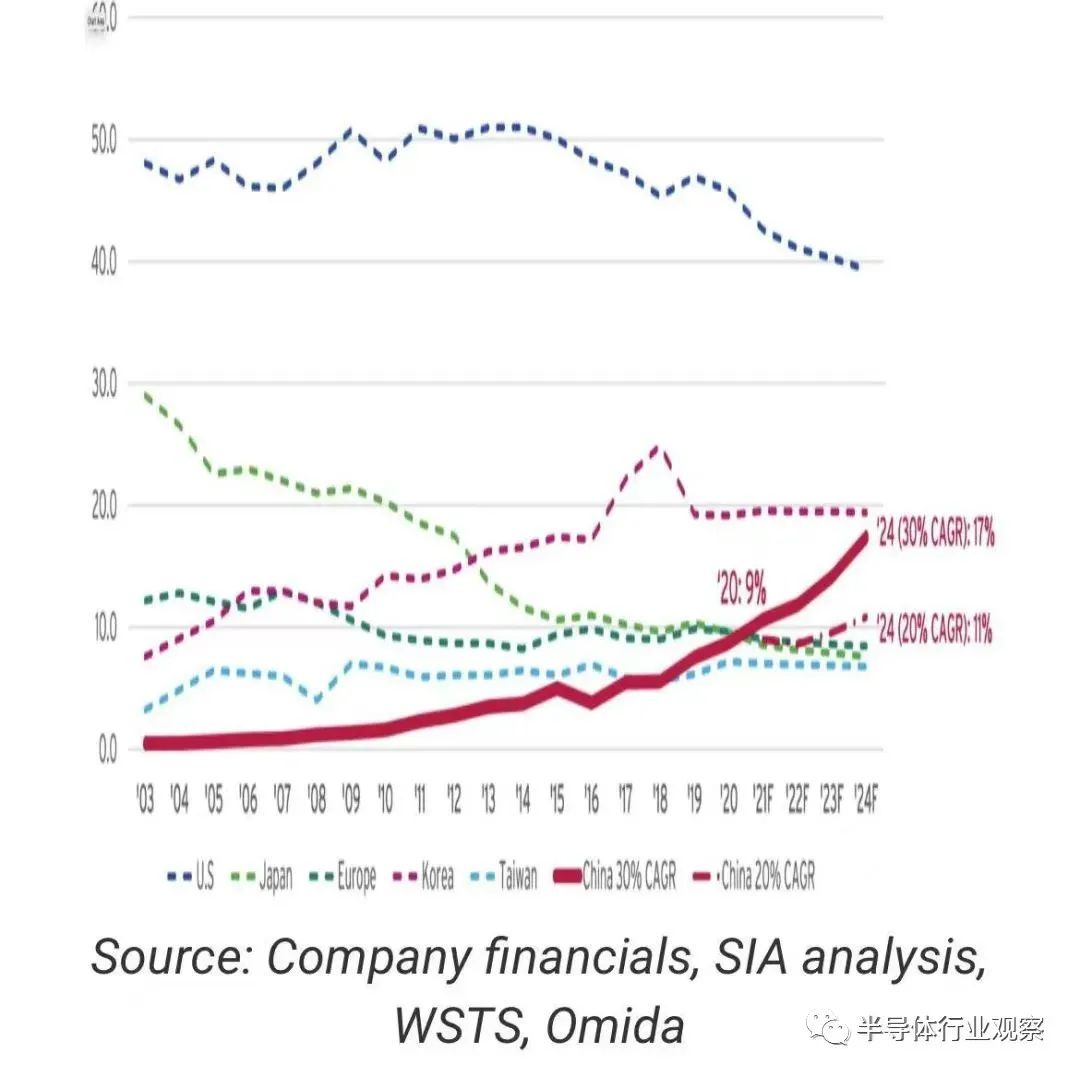

據SIA報道(dào),來自中國(guó)公司的全球芯片銷售額正在上升,這(zhè)主要是由于美中緊張局勢加劇以及全國(guó)範圍内推動中國(guó)芯片行業發(fā)展的努力的結果。

SIA表示,就(jiù)在五年前,中國(guó)大陸的半導體器件銷售額爲 130 億美元,僅占全球芯片銷售額的 3.8%。然而,根據 SIA 的分析 ,2020 年,中國(guó)大陸半導體行業實現了前所未有的 30.6% 的年增長(cháng)率,年總銷售額達到 398 億美元。增長(cháng)的躍升幫助中國(guó)大陸在 2020 年占據了全球半導體市場 9% 的份額,連續兩(liǎng)年超過(guò)中國(guó)台灣,緊随日本和歐盟,各占 10% 的市場份額。2021 年的銷售數據尚未公布。

如果中國(guó)大陸半導體發(fā)展繼續保持強勁勢頭——在未來三年保持 30% 的複合年增長(cháng)率——并假設其他國(guó)家/地區的産業增長(cháng)率保持不變,到 2024 年,中國(guó)大陸半導體産業的年收入可能(néng)達到 1160 億美元,超過(guò) 17.4 % 的全球市場份額 。這(zhè)將(jiāng)使中國(guó)大陸在全球市場份額上僅次于美國(guó)和韓國(guó)。

同樣(yàng)令人吃驚的是中國(guó)湧入半導體行業的新公司數量。SIA表示,2020年,中國(guó)大陸有近1.5萬家企業注冊爲半導體企業。這(zhè)些新公司中有大量是專門從事(shì) GPU、EDA、FPGA、AI 計算和其他高端芯片設計的無晶圓廠初創公司。其中許多公司正在開(kāi)發(fā)先進(jìn)的芯片,在前沿工藝節點上設計和流片設備。中國(guó)高端邏輯器件的銷售也在加速增長(cháng),中國(guó) CPU、GPU 和 FPGA 部門的總收入以每年 128% 的速度增長(cháng),到 2020 年收入接近 10 億美元,遠高于 2015 年的6000 萬美元。

中國(guó)半導體企業實現強勁增長(cháng)

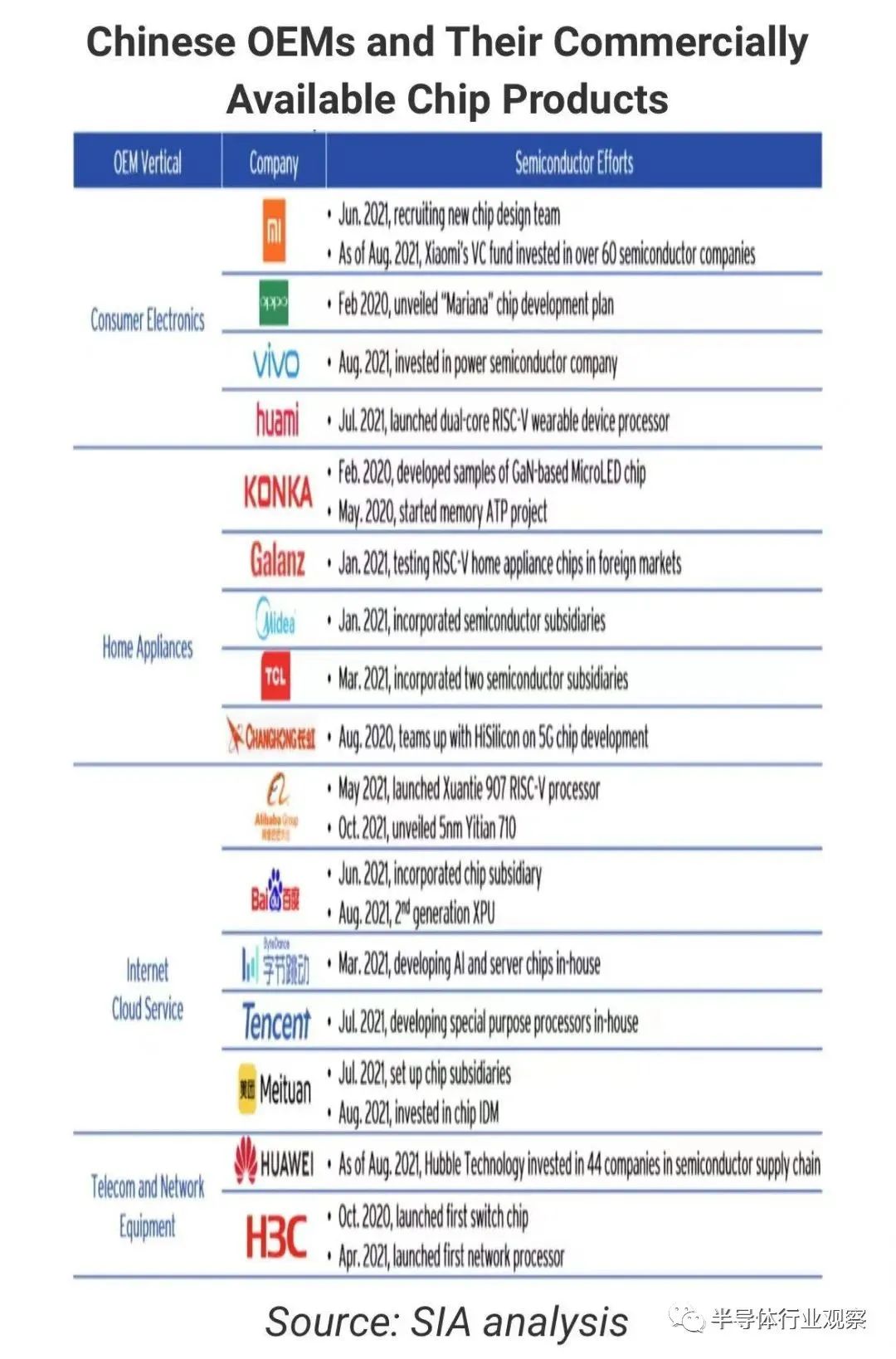

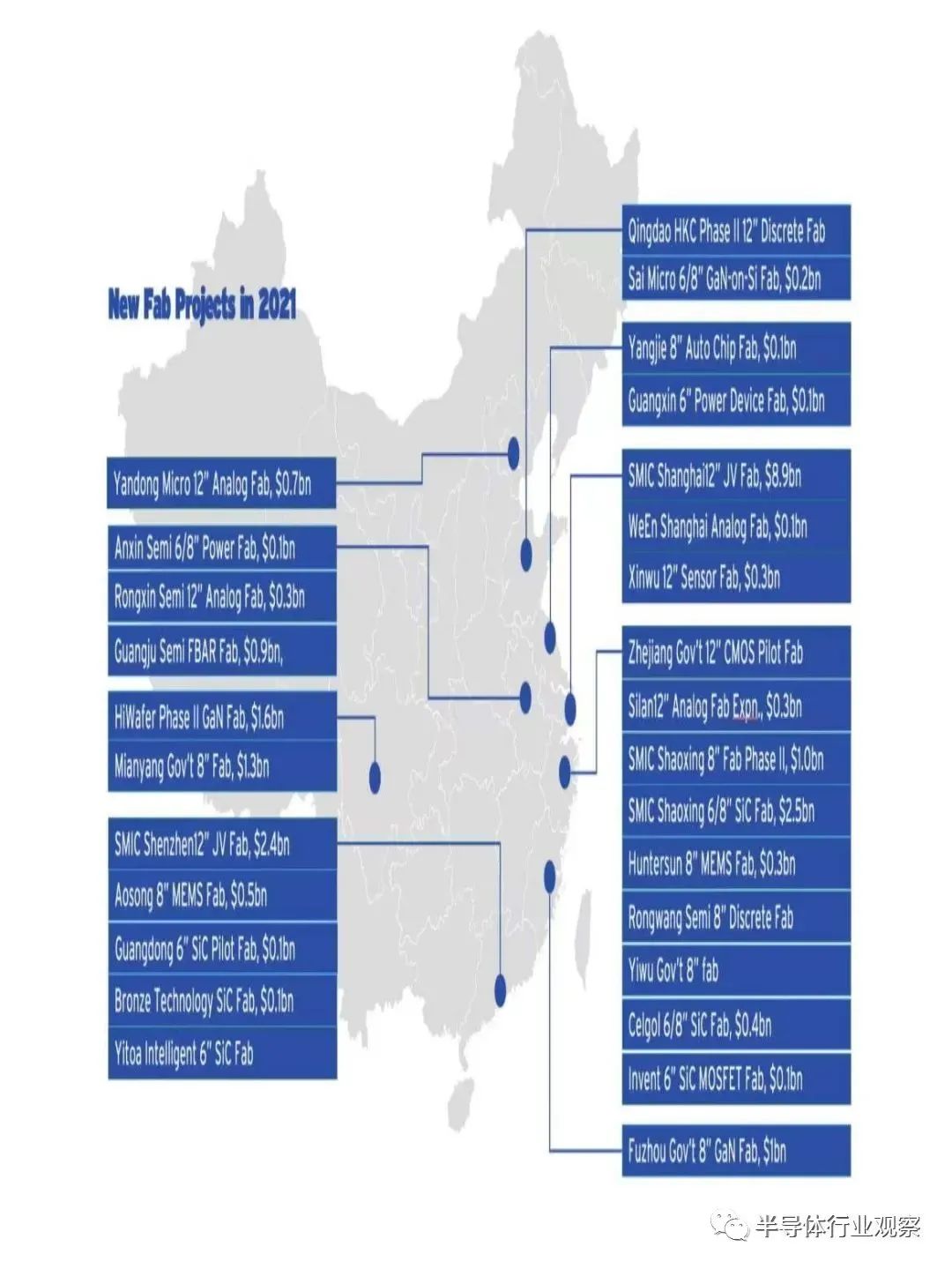

在中國(guó)半導體供應鏈的所有四個子領域——無晶圓廠、IDM、代工和 OSAT——中國(guó)公司去年的收入都(dōu)錄得快速增長(cháng),年增長(cháng)率分别爲 36%、23%、32%、23%。在 SIA 分析中。中國(guó)領先的半導體公司有望在多個子市場向(xiàng)國(guó)内乃至全球擴張。SIA 分析進(jìn)一步顯示,2020 年,中國(guó)大陸在全球無晶圓半導體領域的市場份額高達 16%,排名第三,僅次于美國(guó)和中國(guó)台灣,高于 2015 年的 10% 。受益于中國(guó)龐大的消費市場和 5G 市場,盡管出口管制收緊(主要由于中國(guó)官方貿易數據顯示的大量庫存),中國(guó)最大的芯片設計商華爲的海思半導體在 2020 年創造了近 100 億美元的收入。其他中國(guó)無晶圓廠公司,如通信芯片供應商紫光展銳、MCU 和 NOR 閃存設計商 GigaDevice、指紋芯片公司彙頂科技以及圖像傳感器設計商 Galaxycore 和 OmniVision(一家被(bèi)中國(guó)收購的美國(guó)總部)均報告了 20-40%年增長(cháng)率成(chéng)爲中國(guó)頂級的無晶圓廠公司。與此同時(shí),中國(guó)消費電子和家電OEM以及領先的互聯網公司也通過(guò)内部設計芯片和投資老牌半導體公司的方式加大了向(xiàng)半導體領域的擴張力度,在設計先進(jìn)芯片和建設國(guó)産芯片方面(miàn)取得了顯著(zhe)進(jìn)展。中國(guó)還(hái)在構建其半導體制造供應鏈方面(miàn)保持強勁增長(cháng),2021 年,國(guó)内宣布新增 28 個晶圓廠建設項目,新計劃資金總額爲 260 億美元 。中芯國(guó)際和其他中國(guó)半導體領導者則宣布建設更多的工廠,重點是成(chéng)熟的技術節點。在各方支持下,晶圓制造初創公司在後(hòu)緣制造領域不斷湧現。在芯片制造方面(miàn),由于華爲和中芯國(guó)際被(bèi)列入美國(guó)政府的實體清單(分别是中國(guó)最先進(jìn)的芯片設計和代工),中國(guó)半導體産業受到了不小的影響。由于這(zhè)一變化,從 2020 年 9 月到 2021 年 11 月,中國(guó)晶圓制造商在成(chéng)熟節點(>=14nm)上增加了近 50 萬片/月的晶圓(WPM)産能(néng),而在先進(jìn)節點上僅增加了 1 萬片産能(néng)。僅中國(guó)的晶圓産能(néng)增長(cháng)就(jiù)占全球總量的 26% 。2021 年,中國(guó)也開(kāi)始了國(guó)産移動 19nm DDR4 DRAM 設備和 64 層 3D NAND 閃存芯片的商業出貨,并開(kāi)始了 128 層産品嘗試。雖然中國(guó)存儲器行業仍處于發(fā)展初期,但預計中國(guó)存儲器企業在未來五年内將(jiāng)實現 40-50% 的年複合增長(cháng)率并具有很強的競争力。在後(hòu)端生産方面(miàn),中國(guó)是外包組裝、封裝和測試 (OSAT) 的全球領導者,其前三大 OSAT 參與者合計占據全球市場份額的 35% 以上。種(zhǒng)種(zhǒng)迹象表明,中國(guó)半導體芯片銷售的快速增長(cháng)很可能(néng)會(huì)持續,這(zhè)在很大程度上歸功于政府的堅定承諾以及面(miàn)對(duì)不斷惡化的美中關系的強有力的政策支持。盡管中國(guó)要趕上現有的行業領導者還(hái)有很長(cháng)的路要走——尤其是在先進(jìn)節點代工生産、設備和材料方面(miàn)——但随著(zhe)北京加強對(duì)半導體自力更生的關注,預計未來十年差距將(jiāng)進(jìn)一步縮小。